Iniziano le moratorie del credito con la prima rilevazione in Centrale Rischi Banca d’Italia delle segnalazioni di insoluto e impagato e la chiusura ad aprile ’21 dei bilanci, con probabili maxi accantonamenti prudenziali in vista dei bilanci ’22.

In questo scenario occorre che le aziende considerino e valutino queste ‘deadline‘ del credito per poterle affrontare al meglio, per instaurare un accesso ai finanziamenti bancari proficuo e lungimirante.

Moratorie del credito: le scadenze

Le moratorie del credito sono state prolungate a causa degli effetti della pandemia, ma tra dicembre 2020 e aprile 2021 terminano il loro corso, aprendo nuovi scenari per le imprese.

In particolare:

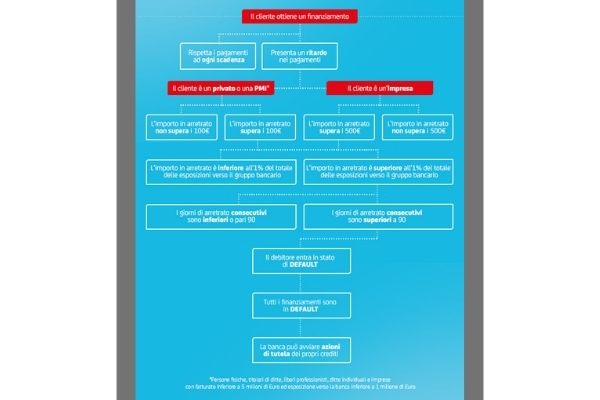

31/12/2020 tutte le banche avviano le segnalazioni di default per privati ed imprese a partire da €500

Si tratta di criteri e modalità più stringenti, secondo cui tutte le banche dovranno applicare entro il 1° gennaio 2021 la classificazione automatica in default delle imprese che presentano rilevanti arretrati di pagamento per oltre 90 giorni consecutivi.

“Rilevante” è l’arretrato con ammontare pari o superiore a €500 relativo a uno o più finanziamenti e se rappresenta più dell’1% del totale delle esposizioni che l’azienda ha nei confronti della banca. Qui maggiori informazioni

31/01/2021 termine delle moratorie bancarie concesse dal governo per l’emergenza Covid-19

Inizialmente previsto per settembre 2020, il termine delle moratorie bancarie concesse dal governo a causa della pandemia è slittato a fine gennaio 2021 (fine marzo per le imprese del turismo) Lo slittamento è automatico, ovvero le aziende dovranno riprendere i piani di rateizzazione.

28/02/2021 avvio delle cessioni di crediti NPL con e senza GACS derivanti dal termine delle moratorie

Per quanto riguarda i non performing loans, può trattarsi di sofferenze, quindi crediti la cui riscossione non è certa da parte degli intermediari, perché i debitori risultano in stato di insolvenza, esposizioni scadute e/o sconfinanti, che non vengono onorate da 180 giorni, esposizioni ristrutturate, ovvero quando una banca cambia le condizioni contrattuali perché vi è un deterioramento delle condizioni finanziarie del debitore (situazione che può risolversi con un riscadenzimento del debito) e incagli, crediti che si suppongono recuperabili in un congruo periodo di tempo.

01/03/2021 avvio di migrazioni operative e affidamenti di migliaia di filiali ex UBI in Banca Intesa e BPER

05/04/2021 prima rilevazione in Centrale Rischi Banca d’Italia delle segnalazioni di insoluto e impagato

30/04/2021 chiusura bilanci delle Banche con probabili maxi accantonamenti prudenziali bilanci 2022.

Come possono muoversi le aziende?

Posto che lo scopo principale è che le aziende possano continuare a produrre, commerciare, sviluppare e ricercare, serve il credito concesso dalle banche.

Per poterlo ottenere, alla luce della scadenze delle moratorie del credito e dei parametri più stringenti che le stesse banche sono chiamate a rispettare, occorre che le imprese possano dimostrare fondamentali solidi ed equilibrati.

Soprattutto, oggi più che mai occorre dimostrare alle banche la capacità di rimborsare il credito concesso alle scadenze pattuite.

I documenti che possono attestare l’equilibrio e la solidità aziendale sono principalmente quattro:

- Centrale Rischi Banca d’Italia aggiornata mensilmente

- Bilancio annuale con rendiconto finanziario ed indici OCRI, situazioni trimestrali aggiornate

- Budget di cassa annuale aggiornato mensilmente con DSCR progressivo

- Business plan almeno triennale aggiornato

Budget e bilanci per migliorare l’accesso al credito

Oggi più che mai e alla luce del termine delle moratorie del credito, è cruciale che l’impresa disponga di ‘numeri’, ovvero che gli imprenditori possano verificare cosa i dati numerici rappresentano, per poter analizzare al meglio ogni singolo comparto aziendale.

Che si tratti di risorse umane, oneri finanziari, imposte o costi delle materie prime, i numeri che sono frutto di rendicontazioni precise permettono oggi di costruire una reputazione finanziaria solida che si traduce in un buon biglietto da visita da dare alle banche e agli istituti che concedono credito.

Per definire i dati e costruire un accesso al credito ancor più forte e proficuo, è quindi importante costruire un business model canvas, strumento che permette all’azienda di essere compresa all’esterno, anche nelle sue scelte più strategiche e lungimiranti.

Il business model canvas può infatti contenere i fattori chiave che si sono finora concretizzati nell’attività di impresa e che rappresentano le leve di sviluppo fondamentali per migliorare e strutturare l’accesso al credito.

Per tutte le informazioni in merito agli strumenti informatici che permettono alla tua azienda di definire l’indice Dscr e gli altri indici richiesti dal nuovo Codice della Crisi di Impresa, nonché di fruire di dati chiari sulla propria situazione alla Centrale dei Rischi contattaci con fiducia cliccando qui.

Su questo argomento GOLD la Tesoreria e Crexpert hanno tenuto un approfondito webinar, intitolato “Moratorie e credito agli sgoccioli: cosa accadrà e cosa fare, richiedi qui le slide illustrative.

Per ricevere informazioni su GOLD, l’innovativo software per la gestione della tesoreria aziendale clicca qui.