Fattori ESG e linee guida Eba (Autorità Bancaria Europea)

Gli ESG sono elementi che interessano le aree Environmental, Social e Governance e che, a seguito delle linee guida promosse dall’Eba in vigore dal 30 giugno 2021 per i nuovi prestiti, stanno diventando sempre più cruciali per le aziende che vogliono accedere al credito.

Le linee guida Eba sono le best practices che l’Autorità Bancaria Europea ha ‘chiesto’ alle banche di seguire da qui al futuro, per risolvere lo spinoso problema dei non performing loans, ovvero dei crediti non performanti e per migliorare nel complesso il sistema creditizio europeo.

Come detto, queste linee entreranno in vigore il 30 giugno 2021 per i nuovi crediti e un anno dopo per i crediti in essere o che devono essere negoziati.

Leggi l’articolo di approfondimento dedicato alle linee guida dell’Eba

Un intervento legato alle linee guida si è quindi concentrato sui fattori ESG, riportando che:

“Gli enti dovrebbero valutare l’esposizione del cliente ai fattori ESG, in particolare ai fattori ambientali e all’impatto sul cambiamento climatico, e l’adeguatezza delle strategie di mitigazione, come specificate dal cliente”

Queste poche righe racchiudono un vero e proprio universo, perché i fattori ESG sono diventati uno degli aghi della bilancia nella decisione di concedere o meno le linee di prestito alle aziende.

Beninteso: questa richiesta riguarda tutte le aziende, perché gli ESG non verranno analizzati solo per grandi imprese, bensì per tutto il panorama delle aziende europee, dalle micro alle macro, comprese le PMI.

Analisi dei fattori ESG

Iniziamo quindi a conoscere da vicino i fattori ESG, perché si tratta di elementi di ampio respiro.

Il primo è legato all’ambiente e interessa parametri quali il rispetto della biodiversità, i cambiamenti climatici, le emissioni di anidride carbonica e la sicurezza alimentare (più molti altri ancora).

C’è quindi il fattore sociale, che guarda principalmente ai diritti umani, alle condizioni lavorative e salariali, all’uguaglianza e al rispetto della salute e della sicurezza dei lavoratori.

Infine, il terzo parametro è legato alla governance dell’impresa e tratta la qualità e diversità degli organi di controllo (ad esempio la presenza di consiglieri indipendenti), i diritti degli azionisti e la sostenibilità degli obiettivi di management.

Il quadro è quindi ampio e complesso, ma è importante considerare che il legame fra accesso al credito e valori ESG è duplice, ovvero le banche sono invitate a controllare che le aziende rispettino questi parametri, ma al contempo sono indotte a favorire una concessione di credito se i progetti da finanziarie li perseguono.

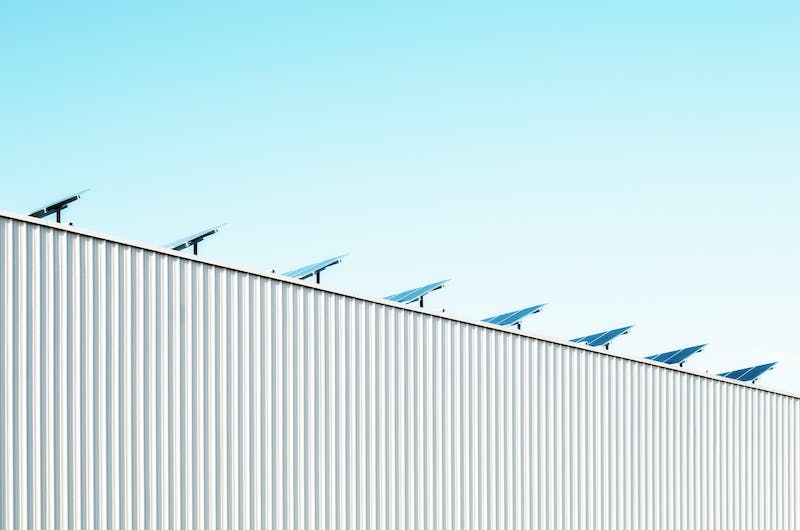

Un esempio pratico può essere la richiesta di finanziamento per l’acquisto di una particolare tecnologia.

Se questa tecnologia si dimostra essere sostenibile dal punto di vista ambientale e sociale, nonché servire a una produzione rispettosa dell’ambiente e dei diritti dei lavoratori, la probabilità che il credito venga concesso può aumentare.

Questo è un semplice macro esempio, che si inserisce comunque nel scenario NextGenerationsEU che promuove i progetti caratterizzati dalla sostenibilità.

Cosa dovranno fare le aziende in ottica ESG?

I fattori ESG entreranno a fare parte del pensare e dell’agire comune, tanto più oggi che trovano inserimento in una fase così delicata come l’accesso al credito da parte delle aziende.

Considerarli è quindi importante, così come lo è intendere il credito come qualcosa che verrà concesso solo se l’azienda sarà in grado di dimostrare la sua forza e la sua resilienza nel futuro.

Le linee guida Eba non chiedono più, infatti, di guardare al passato e di dimostrare la propria solidità con garanzie o bilanci scorsi, bensì di presentare completi business plan e rapporti prospettici basati sul futuro.

L’azienda deve quindi dotarsi degli strumenti che permettano di poter costruire report, analisi prospettiche e business plan da presentare alle banche in occasione della richiesta di credito.

Gli strumenti si basano soprattutto sull’analisi dei flussi di cassa, per questo il software per la gestione della tesoreria GOLD è già stato scelto da centinaia di aziende per la sua elevata efficienza e le sue ottime performance.

Il software possiede infatti le caratteristiche richieste per realizzare una puntuale gestione del cash flow e generare analisi e report prospettici, che da oggi saranno quanto mai indispensabili alle aziende che vogliono accedere al credito.