Quali sono gli obblighi del Codice della Crisi di Impresa?

La legge 14 del 2019, nuovo Codice della Crisi di Impresa e dell’Insolvenza sostituisce il vecchio codice fallimentare conosciuto con l’acronimo CCII: cosa prevede la normativa?

Prevede che tutte le aziende monitorino nel tempo – e in questo è molto chiara perché dà anche dei parametri temporali, ovvero almeno una volta ogni tre mesi – la solvibilità della società e l’esistenza dei presupposti di continuità aziendale.

Anticipiamo una domanda che sicuramente ci verrebbe fatta, perché la sentiamo ogni giorno: ma la normativa è già in vigore?

Il percorso attuativo della normativa ha subito variazioni nel corso degli anni e diversi slittamenti, ma oggi la normativa è già in vigore dal 15 luglio 2022 quindi è effettiva, definita ed è nella sua forma attuale e completa.

Quali sono gli obblighi del Codice della Crisi di Impresa?

Chi è obbligato e chi è coinvolto?

Questa è un’altra domanda che ci viene fatta molto spesso.

La risposta è tutti, ovvero tutte le società: dalle ditte individuali alle SNC, quindi le società a nome collettivo e le società in accomandita semplice, le Srl o Srls, le S.p.A. e le Società Cooperative.

Quindi, effettivamente, ogni forma societaria è coinvolta dal nuovo codice della crisi d’impresa.

Ma cosa impone? Cosa deve fare l’imprenditore per adempiere a quello che è previsto dalla normativa?

Deve predisporre all’interno della sua azienda degli strumenti che consentano di rilevare eventuali squilibri di carattere patrimoniale, economico e finanziario.

In primis, deve verificare la non sostenibilità dei debiti, l’assenza di prospettive di continuità aziendale e di segnali di allarme per i successivi 12 mesi (rolling 12).

A proposito di questo punto crediamo che siamo tutti d’accordo: si tratta di vera e propria pianificazione finanziaria.

Ovvero, l’imprenditore deve verificare che la propria azienda abbia un cash flow predittivo nei prossimi dodici mesi.

La normativa inizialmente parlava di sei, adesso l’arco temporale è stato esteso a dodici mesi e ti impone, come imprenditore, di essere in grado di sostenere e garantire una prospettiva di continuità aziendale.

Ma è fondamentale considerare una evidenza, valida per entrambi i punti, sia il primo nel quale devi rilevare gli squilibri di carattere patrimoniale, economico e finanziario, sia il secondo nel quale sei tenuto a fare una pianificazione finanziaria.

La ratio della norma, a differenza del vecchio codice fallimentare, è volta a garantire continuità aziendale!

Ovvero, oggi devi rilevare ‘tempestivamente’ se ci sono dei parametri di crisi o che non permettono la continuità aziendale della tua azienda, in modo che da poter intervenire e risolvere prima di dichiarare fallimento e portare i libri in tribunale

Perché l’obiettivo della legge è di preservare e garantire continuità aziendale.

Aziende e commercialisti ora sono a un bivio

La legge è già in vigore e, nel momento del deposito relativo al bilancio, le aziende o i relativi commercialisti sono di fronte a un bivio: bisogna decidere se dichiarare di aver provveduto all’adozione degli adeguati assetti come previsto dalla normativa.

Quindi, come imprenditore puoi dichiarare di essere compliant con quello che sta richiedendo il nuovo Codice della Crisi di Impresa…

…o decidere di non indicare nulla.

In questo modo, però, stai dichiarando, ovvero rendendo pubblica, la mancata adozione da parte della tua azienda degli assetti anticrisi.

Come imprenditore o professionista, ti troverai quotidianamente a chiederti chi sono le realtà con cui l’impresa entra in contatto (clienti, fornitori, partner…)

E la domanda che segue quel ‘chi è quell’impresa o quel professionista con cui sto lavorando?’ diventa: ‘chi vorrà lavorare con aziende che non hanno adottato gli assetti anticrisi previsti dalla normativa?’

Che sicurezza mi dà oggi operare con un’azienda di questo tipo?

Pensa in primis alle banche. Come potranno gli istituti di credito erogare credito nei confronti di chi non ha una visibilità e non può garantire una propria continuità aziendale?

Questo è il nuovo scenario che sta prospettando la normativa.

Quando dicevamo che la normativa è già in vigore da luglio 2022 è bene considerare che, in realtà a settembre 2020 la legge era già presente ma non era ancora nella sua forma attuale.

La normativa, per chi ha avuto modo di seguire nel corso del tempo, ha infatti subito delle modifiche negli ultimi due anni.

All’inizio venivano richiesti il calcolo di determinati indici, magari hai sentito parlare di DSCR.

Adesso il calcolo del DSCR non è più richiesto in modo specifico dalla normativa, per quanto noi riteniamo che resti un indice molto valido e continuiamo a calcolarlo all’interno delle nostre soluzioni, perché dà comunque una buona visibilità di continuità aziendale.

Quindi, già nel 2020 la mancata adozione degli adeguati assetti organizzativi amministrativi e contabili apriva la strada anche alla denuncia al Tribunale per le gravi irregolarità gestionali commesse dagli amministratori.

Di conseguenza, la normativa era già in vigore e adesso si realizza nella sua forma compiuta, con dei parametri certi e definiti.

Questo dà ancora maggior forza al fatto che oramai non puoi più aspettare.

Perché devi monitorare indipendentemente dai rischi di crisi

Mentre in precedenza gli amministratori non avevano degli obblighi definiti nell’organizzazione contabile e finanziaria dell’impresa, adesso l’articolo 2086 del Codice Civile: “investe l’organo amministrativo della responsabilità di monitorare costantemente e almeno una volta ogni tre mesi gli assetti, indipendentemente da eventuali rischi di crisi”.

Nella parola ‘ indipendentemente’ c’è la chiave di tutto.

Perché, magari, puoi pensare che la tua azienda stia andando bene e che, visto che ha un buon cash flow, non ha bisogno di adeguarsi.

Questa non è una risposta soddisfacente.

Oggi devi adottare soluzioni volte a testimoniare che la tua azienda è compliant con i parametri imposti dalla normativa, anche se non ne hai stretto bisogno, anche se hai un buon cash flow, anche se hai liquidità, anche se non lavori con le banche, perché è obbligatoria a livello normativo.

È un po’ quello che succede con i corsi antinfortunistica. Bisogna avere una persona che è preposta in azienda e formata a questo. Tutti sperano che mai nessuno si debba sentire male in azienda e questa persona debba intervenire, ma questa figura deve esserci.

Ma cosa succede a chi non si adegua?

Hai visto in precedenza che, con il deposito del bilancio, hai di fronte a te un bivio: puoi decidere se dichiarare di essere compliant o meno.

Non adeguarti segnalerà al mondo creditizio e finanziario che la tua azienda non ha i requisiti per essere finanziabile, perché non è dotata dei meccanismi necessari per proteggere i creditori.

Le banche non potranno e non vorranno finanziare le aziende che non si sono dotate di adeguati sistemi, perché ciò comporterebbe gravi responsabilità per loro, nel caso in cui l’azienda stessa diventasse insolvente.

Pensa, ad esempio, in che situazione potrebbe trovarsi un istituto di credito se andasse a concedere affidamenti e credito a un’azienda che non dimostra di avere adempiuto a quanto previsto dalla normativa e… dopo questa azienda non andasse a restituire il suo debito.

E le conseguenze per l’imprenditore? Attenzione al patrimonio personale

Quali sono le conseguenze per l’imprenditore nel momento in cui non adotta i parametri anticrisi?

Questa è una differenza notevolissima rispetto alla precedente normativa.

Il nuovo Codice della Crisi di Impresa e dell’Insolvenza stabilisce che l’imprenditore o l’amministratore della società siano responsabili illimitatamente con il proprio patrimonio personale in caso di crisi.

Cioè, come imprenditore rispondi con il tuo patrimonio personale, quindi non si tratta più di una tutela verso chi, ad esempio, ha costituito una società per azioni.

In ogni caso, come imprenditore o come amministratore, ne risponderai personalmente.

Diventa quindi ovviamente fondamentale adottare tutte le misure necessarie per preservare la salute della tua azienda ed evitare la responsabilità illimitata.

Ma come puoi farlo?

Concretamente, cosa devi fare?

La prova legale che ti protegge

Devi creare una prova legale dell’avvenuto espletamento di quanto previsto dalla nuova legge sulla Crisi d’Impresa.

Devi dimostrare di aver adottato gli adeguati assetti amministrativi, organizzativi e contabili imposti dalla normativa.

Devi provare di aver effettuato un’adeguata attività di monitoraggio, almeno una volta ogni tre mesi, creando un documento a data certa, che riporti le verifiche effettuate e il relativo esito.

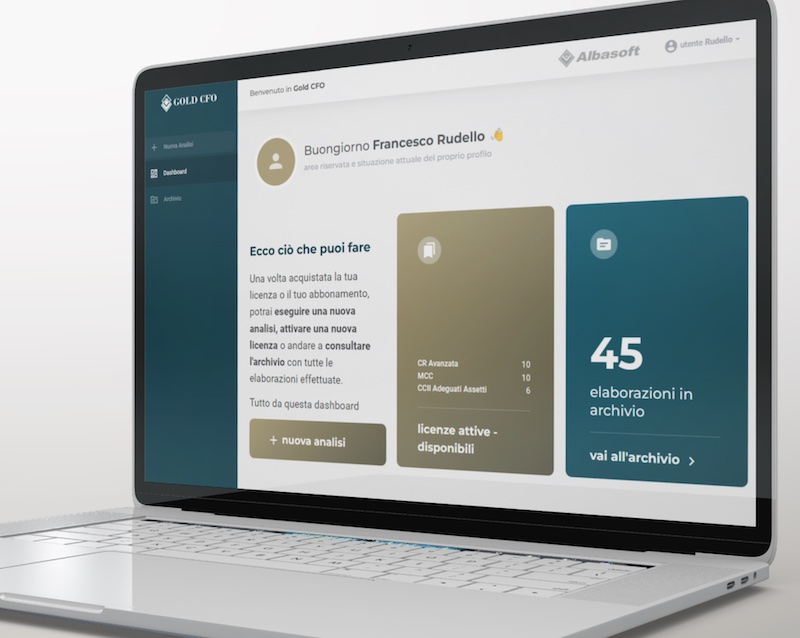

La nostra soluzione GOLD CFO va proprio a produrre questo documento, che poi la tua azienda potrà marcare, firmare digitalmente e archiviare.

Così,in qualunque momento, avrai un documento a data certa che dimostrerà che la tua azienda è conforme a quanto previsto dalla normativa.

La soluzione

La soluzione di cui parliamo è GOLD CFO ed è, nello specifico, il modulo Crisi di Impresa, un servizio fruibile sotto browser, quindi in mobilità fuori dall’azienda e in qualunque momento.

Un servizio che permette di dimostrare l’implementazione di un adeguato assetto organizzativo della tua azienda, riducendo quindi la responsabilità grazie a una prova dalla validità legale.

Con l’obiettivo, ovviamente, di tutelare in primis i tuoi beni personali.

Il tutto, con un impegno di tempo di non più di 20 minuti, una volta ogni tre mesi, quindi assolutamente sostenibile..

In sostanza, ogni tre mesi attiverai la produzione di questo documento e l’archiviazione dello stesso.

E tu, imprenditore, a questo punto, sarai esattamente conforme, compliant, a quanto previsto dalla normativa.

Ecco come si articola il servizio.

Step #1 Cosa pensano le banche di te?

Il primo step risponde alla domanda: cosa pensano le banche di te?

La risposta è nel documento che attesta il tuo merito creditizio, la tua reputazione finanziaria ed è solo e soltanto la Visura della Centrale dei Rischi fornita dalla Banca d’Italia.

È un documento che contiene tutte le segnalazioni fatte dagli istituti di credito con cui oggi tu e la tua azienda state lavorando e che contiene esattamente il tuo merito creditizio.

È il documento più importante, non l’unico sia chiaro, ma il più importante su cui viene calcolato il tuo rating, ovvero il giudizio che le banche ti danno.

Sai che migliorare il rating è un obiettivo importante per le aziende, perché significa maggiore facilità di accesso al credito e un minor costo del denaro.

Tra l’altro, attraverso la soluzione specifica che si chiama CR Gold, CR sta appunto per Centrale Rischi, avrai anche il calcolo di un CR Score, quindi di un punteggio che è calcolato seguendo le linee guida della circolare 139 della Banca d’Italia e che non è il tuo rating, ma è la parte più importante che lo compone.

Questo ti richiede 1 minuto di tempo, probabilmente anche molto meno, perché è sufficiente andare a fare un upload del PDF, Visura Centrale Rischi che viene fornito dalla Banca d’Italia e l’analisi è pronta in pochissimi secondi.

Step #2 Cosa pensa lo stato di te?

La risposta è un calcolo ufficiale del tuo rating MCC.

Con il nostro servizio forniamo, infatti, la fascia di ammissibilità al Mediocredito Centrale, ovviamente attraverso due documenti che in questo caso sono: bilancio e ancora la Visura Centrale Rischi.

Questo è il rating ufficiale MCC, ovvero cosa pensa lo stato di te.

Step #3 E cosa pensa il mercato di te?

La risposta è nel calcolo del KPI di bilancio, attraverso il caricamento del bilancio, che può anche avvenire comodamente in modo automatico o semiautomatico nel gestionale.

Verranno calcolati tutta una serie di KPI e di bilancio che dimostreranno se all’interno della tua azienda sono presenti fenomeni di squilibrio economico finanziario patrimoniale.

Step #4 Hai adeguati assetti organizzativi?

L’ultimo aspetto, che include anche tutti i precedenti, sono proprio gli adeguati assetti amministrativi previsti dal nuovo Codice della Crisi di Impresa e dell’Insolvenza.

La tua azienda ha adottato degli adeguati assetti organizzativi, amministrativi e contabili, come previsto dalla normativa?

In questo caso il servizio prevede un questionario vero e proprio, che richiede alla tua azienda di fare una vera e propria analisi per aree (stimiamo un lieve impegno di 10-15 minuti di tempo per concluderla).

Però è importantissimo farlo, perché ti permette anche di riflettere su come è organizzata la tua azienda e completa il quadro di analisi, andando proprio – insieme ai precedenti step – a produrre il documento di cui abbiamo parlato che poi dovrà essere marcato, firmato digitalmente e archiviato.

Quattro facili passi, una richiesta di tempo più che sostenibile e procedure semplici, chiare e alla portata di tutti, che ti permettono di adeguare la tua impresa alla legge e di proteggere il tuo patrimonio personale.

Che ne dici di saperne di più?