Nel corso degli anni la Centrale Rischi ha giocato un ruolo da protagonista nelle decisioni prese dagli istituti bancari, in quanto si tratta di dati ‘puliti’, che arrivano da un alto organismo e non vengono forniti dallo stesso soggetto debitore, come può ad esempio accadere con il bilancio.

I dati contenuti nella Centrale Rischi sono raccolti dalla Banca d’Italia nelle sue funzioni di vigilanza e vi possono accedere:

- i soggetti a cui nome sono registrate le informazioni quindi le persone fisiche e, al loro posto, le figure previste dalla legge, per esempio il tutore, l’amministratore di sostegno, l’erede. Per i dati registrati a nome di una persona giuridica (ente o società) possono richiedere i dati Centrale Rischi il legale rappresentante e le figure che sono previste dalla legge, quindi soci e membri del collegio sindacale, quindi i liquidatori;

- gli intermediari che grazie ai dati possono valutare il profilo creditizio di un soggetto o della tua azienda;

- le autorità di vigilanza (Consob e Ivass) e l’autorità giudiziaria nell’ambito dei procedimenti penali.

Centrale Rischi: qual è il suo scopo?

Lo scopo della Centrale Rischi è di fornire un quadro esaustivo della posizione del debitore o di un soggetto di interesse rispetto al sistema bancario.

Con il passare degli anni, i dati a disposizione della Centrale Rischi sono aumentati e sono diventati più ricchi e dettagliati.

In termini semplici, lo scopo della Centrale Rischi è di fornire agli addetti ai lavori un quadro della situazione bancaria del soggetto di interesse.

Centrale Rischi: quali i benefici per la tua impresa?

La Centrale Rischi è in grado di fornirti dati relativi a insoluti sulle rate dei mutui, alle revoche o agli sconfini sulle linee autoliquidanti.

Si tratta di dati importanti, che molto spesso non vengono impiegati dalle aziende per effettuare una valutazione di rischi completa e che puoi sfruttare a tuo pro nelle richieste di finanziamento con gli istituti di credito o nelle relazioni d’affari.

La sfida risiede nell’analisi precisa, perché il funzionamento della Cassa Rischi chiede di essere valutato con la massima precisione per non dare addito a interpretazioni errate, che potrebbero suggestionare negativamente il giudizio delle banche o delle aziende.

Se, ad esempio, un’azienda sta vivendo delle transitorie difficoltà finanziarie, la corretta lettura dei dati forniti dalla Centrale Rischi diventa indispensabile per mutare questa condizione da ‘minaccia’ ad ‘opportunità’ e per minimizzare i rischi che possono derivare dal sistema bancario.

Centrale Rischi: come puoi capire se i dati sono corretti?

Il soggetto debitore può richiedere alla Banca d’Italia la propria Centrale Rischi, al fine di verificare la correttezza delle informazioni e di correggere gli eventuali errori.

In questo modo la situazione può essere chiarita e le stesse banche possono mutare giudizio sull’impresa, valutando anche posizioni che interessano altri istituti di credito.

La legge prevede che possano essere fornite posizioni mensili dei clienti fino ad un massimo periodo di 36 mesi.

Semplificare la Centrale Rischi in azienda

Conoscere la propria Centrale Rischi o quella di un soggetto di interesse è un’operazione che ti permette nel concreto di:

- prevedere eventuali rischi di insoluti

- pianificare, gestire e monitorare al meglio il portafoglio clienti

- pianificare, gestire e monitorare al meglio i collaboratori dell’impresa

Perché la tua azienda possa avere sottomano una revisione completa della Centrale Rischi di un soggetto, serve Gold CR, il servizio dedicato alle imprese e ai professionisti, che spesso incontrano difficoltà nell’accedere a dati trasparenti e ad informazioni oggettive in tema bancario.

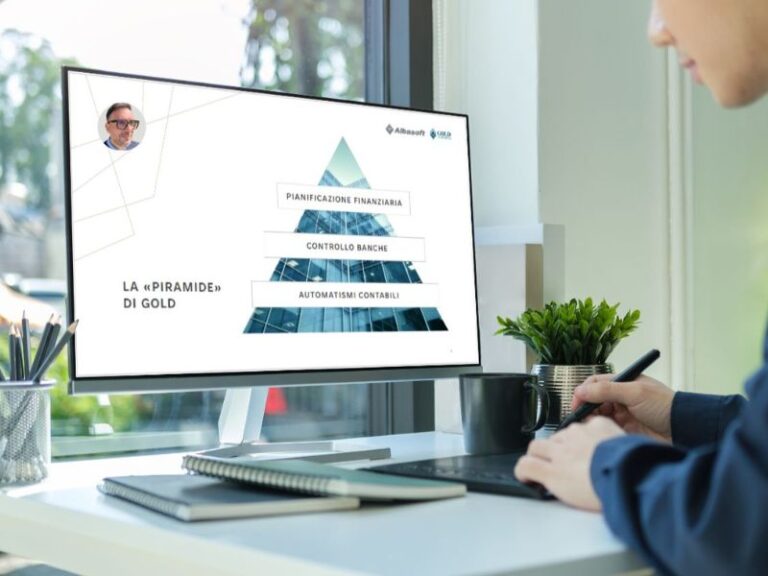

La grande novità è che CR GOLD entra a far parte di GOLD CFO.

L’add-on di GOLD La Tesoreria nato e sviluppato per analizzare, monitorare e presidiare la Centrale Rischi Banca d’Italia oggi entra a far parte di GOLD CFO, la suite più avanzata di strumenti di monitoraggio e gestione dedicato alle imprese.

GOLD CFO è lo strumento che risponde alle stringenti richieste del Codice della Crisi di Impresa e dell’Insolvenza, permettendo all’impresa – tra le molte altre funzioni – di monitorare l’andamento e i rapporti con soggetti terzi, tra cui le banche.

Scopri qui tutti i benefici per la tua attività.

Se hai un’impresa o lavori molto con le banche (in termini di numero di istituti e/o di operazioni), il monitoraggio delle segnalazioni è fondamentale non solo per verificarne la veridicità, ma anche per monitorare internamente il tuo andamentale, comprese eventuali tensioni finanziarie, o situazioni da risolvere magari pianificando alcuni interventi di medio periodo.

Scopri perché è fondamentale avere buoni rapporti con le banche e come costruirli.

La Centrale dei Rischi Può essere un biglietto da visita?

La Centrale Rischi può diventare al contempo il tuo biglietto da visita, da porgere al sistema creditizio ma anche a qualsiasi soggetto con cui vuoi stringere rapporti di business chiari e proficui.

Il suggerimento, frutto di anni di esperienza nel settore è questo: almeno una volta a trimestre, ti suggeriamo di chiedere la tua Centrale Rischi.

Il secondo consiglio è che se rilevi degli errori puoi e devi intervenire immediatamente, perché le rettifiche, per quanto possano essere sacrosante, spesso non sono così immediate e si può quindi generare un empasse di settimane o addirittura mesi.

Se sei imprenditore/imprenditrice ti invitiamo a leggere con attenzione le prossime righe

Gold CR: il modo più efficace per leggere correttamente la Centrale Rischi

Gold CR ti permette di effettuare un’analisi oggettiva e semplice da fruire della Centrale dei Rischi d’Italia.

Il servizio si occupa di leggere i dati ufficiali e si impegna a convertirli in un documento semplice e di chiara lettura, al completo servizio della tua impresa.

Si tratta di uno scritto chiaro, che riporta una situazione certa e precisa in merito alla tua situazione creditizia o a quella di un soggetto di tuo interesse quando compreso fra quelli di cui poi richiedere i dati.

Grazie al software puoi conoscere quali sono

- I debiti autoliquidanti: come l’anticipo di fatture, il sbf di portafoglio;

- A revoca: quali i fidi di cassa;

- A scadenza: quali i mutui e i leasing;

- I derivati: quali i debiti con scadenza in linea di capitale.

- I debiti possono essere consultati secondo una divisione per tipo, ma anche per scadenza, ovvero entro oppure oltre l’anno.

Il software permette di dividere i debiti in base alla singola banca erogante e comprende anche i cosiddetti debiti non visibili, ovvero i derivati.

Si tratta di un servizio speciale, perché i derivati hanno una natura non visibile e ciò comporta che il sottoscrittore non ne abbia piena consapevolezza. Se esistenti, i derivati vengono quindi indicati con l’esposizione e con la relativa scadenza.

Gold Cr ti permette inoltre di evidenziare tutte le garanzie e le fideiussioni, come ad esempio quelle prestate dai soci e a favore di terzi come ad esempio un leasing.

Il risultato è uno scatto che fotografa la situazione economica precisa e reale dell’impresa e che ti permette di fare una valutazione reale sul suo stato di salute.

La grande novità è che CR GOLD entra a far parte di GOLD CFO.

L’add-on di GOLD La Tesoreria nato e sviluppato per analizzare, monitorare e presidiare la Centrale Rischi Banca d’Italia oggi entra a far parte di GOLD CFO, la suite più avanzata di strumenti di monitoraggio e gestione dedicato alle imprese.

GOLD CFO è lo strumento che risponde alle stringenti richieste del Codice della Crisi di Impresa e dell’Insolvenza, permettendo all’impresa – tra le molte altre funzioni – di monitorare l’andamento e i rapporti con soggetti terzi, tra cui le banche.

Scopri qui tutti i benefici per la tua attività.

Gold CR, come capire se fa per te

Molti dei nostri clienti ha definito il servizio Gold Cr indispensabile, in particolare:

- Commercialisti che redigono il bilancio di società

- Aziende di qualsiasi dimensione

- Revisori di società o di ente pubblico

- Sindaci di società

Come chiedere la Visura della Centrale dei Rischi?

La Visura Centrali Rischi è un documento che puoi chiedere gratuitamente alla Banca d’Italia.

Per ottenere il documento basta:

- collegarsi al portale della Banca d’Italia e scaricare il modulo di richiesta;

- compilare il modulo seguendo le istruzioni che sono reperibili nello stesso sito della Banca d’Italia;

- allegare come da richiesta la copia del documento d’identità (fronte e retro), in corso di validità, del Legale Rappresentante che ha sottoscritto la richiesta;

- inviare entrambi i file tramite Pec alla Banca di Italia all’indirizzo Pec della sede territorialmente competente.

Ecco una comoda traccia della mail che deve può essere inviata per la richiesta del documento:

OGGETTO: Istanza Nome Azienda

TESTO DELLA MAIL: “Spett.le Banca d’Italia di nome della città sede della filiale, con la presente per inoltravi istanza dati CR da parte della Nome Azienda

Grazie, distinti saluti.”

Entro 7 giorni lavorativi la Banca d’Italia inoltrerà impiegando la PEC un documento in formato PDF dal nome “Visura Centrale dei Rischi”. Se il documento non viene inviato entro i termini indicati, è consigliato telefonare alla filiale alla quale è stata inviata l’istanza per chiedere dei chiarimenti in merito.

Ti ricordiamo che lo strumento per leggere in modo semplice, chiaro e rapido la Visura della Centrale dei Rischi CR GOLD è entrato a far parte di GOLD CFO.

L’add-on di GOLD La Tesoreria nato e sviluppato per analizzare, monitorare e presidiare la Centrale Rischi Banca d’Italia oggi entra a far parte di GOLD CFO, la suite più avanzata di strumenti di monitoraggio e gestione dedicato alle imprese.

GOLD CFO è lo strumento che risponde alle stringenti richieste del Codice della Crisi di Impresa e dell’Insolvenza, permettendo all’impresa – tra le molte altre funzioni – di monitorare l’andamento e i rapporti con soggetti terzi, tra cui le banche.

Scopri qui tutti i benefici per la tua attività.

RISORSE

Prosegui la lettura con la Guida alla Centrale Rischi Parte II a questo LINK.