Il ruolo degli algoritmi nella concessione del credito

Non basta più una stretta di mano con il direttore di banca e non bastano più le garanzie di un tempo.

Per ottenere credito dagli istituti preposti, oggi conta la reputazione finanziaria, una parola che si costruisce attraverso dati ben specifici, calcolati da sistemi di algoritmi e Intelligenza Artificiale.

Questi dati possono supportare o meno la decisione finale dell’operatore che concede il credito all’impresa, ma come vengono sintetizzati da chi gestisce le regole del gioco?

È bene che l’azienda, ma anche la famiglia nel caso della richiesta di credito da parte di soggetti privati, possa controllare le informazioni sulla propria reputazione finanziaria, per scongiurare il rischio che non siano conformi e possano inficiare la reputazione finanziaria stessa.

Il controllo può quindi essere effettuato attraverso uno strumento istituzionale e costantemente aggiornato, la Centrale dei Rischi della Banca d’Italia, che assume oggi un ruolo sempre più importante nella costruzione della reputazione finanziaria.

La Centrale dei Rischi Banca d’Italia a tutela del credito alle imprese

La Centrale dei Rischi, o CR è una banca dati che offre una fotografia di insieme dei debiti di famiglie e imprese verso il sistema bancario e finanziario.

Serve, in parole semplici, alle banche e alle società finanziarie per valutare la capacità dei clienti di restituire i finanziamenti concessi.

Gestita dalla Banca d’Italia, la CR offre una consultazione gratuita e accessibile per legge a ogni soggetto in essa censito, si tratti di persona fisica o giuridica.

La CR come social network creditizio

La CR può essere intesa come un social network creditizio.

Accade, infatti, una dinamica simile a quella dei social che si è usi frequentare, con la differenza che sui più comuni network si può scegliere di ‘uscire’ quando lo si desidera, mentre la Centrale dei Rischi non può essere abbandonata volontariamente, perché si è sempre presenti all’interno di alcune soglie di segnalazione.

Ecco perché è importante conoscere la propria reputazione finanziaria, perché proprio come in un social network, chi concede il credito vi accede per verificare la situazione in essere di un particolare soggetto.

Tanto più oggi che, grazie al processo di digitalizzazione in atto, si può accedere alla CR in pochi click, anche attraverso lo Spid.

I dati presenti sono inoltre aggiornati, perché gli operatori sono obbligati a nutrire il bacino di informazioni della Centrale dei Rischi con cadenza mensile, alimentando un bacino di informazioni che si aggiorna a livello di sistema ogni 45 giorni.

Consapevoli che tutto può cambiare in questo arco di tempo, monitorare il proprio comportamento e il proprio stato presso la CR diventa quindi di cruciale importanza per definire al meglio la propria reputazione finanziaria.

L’importanza del regulator nei processi di credito

La CR può essere considerata al pari di un metro quotidiano con cui le banche misurano i propri clienti.

Inoltre, per tutte e società non di capitale, si tratta dell’unico giudizio oggettivo di cui una banca dispone per decidere se concedere o rinnovare i fidi.

Il rating MCC Medio Credito Centrale è influenzato mensilmente dalla componente andamentale costituita dalla CR, che ha natura dinamica, rispetto alla componente qualitativa Bilancio, che è statica.

Ecco che una non corretta situazione degli andamentali dell’azienda, potrebbe inficiare il giudizio creditizio.

Oppure, la posizione non favorevole degli stessi, potrebbe estromettere il soggetto dalla garanzia (asset da cui partono le banche per effettuare le proprie valutazioni).

Centrale dei Rischi ed EBA

L’EBA – Autorità Bancaria Europea, emana periodicamente le regole da seguire in materia di concessione del credito.

Queste regole vengono successivamente declinate dai singoli stati europei, in Italia da Banca d’Italia che periodicamente informa gli istituti sulla politica di acquisizione del rischio dettata dell’EBA.

Ci sono possibilità di mitigare alcune normative, ma di fatto si sta andando verso un’unione bancaria che può avere una convergenza importante.

Nei prossimi trimestri, al di là dell’imprevedibilità della situazione Covid, ci sarà infatti la reintroduzione della regolarità di segnalazione in Centrale dei Rischi per accendere o chiudere nuove linee di credito.

Inoltre, alla luce delle moratorie del credito introdotte per far fronte ai problemi economici che la pandemia ha creato alle imprese, è fondamentale per le stesse conoscere come si verrà segnalati ai termini della moratoria adottata.

Altra questione cruciale è la cessione dei crediti non performanti da parte delle banche a soggetti terzi. In questo scenario cambia infatti l’interlocutore, perché le aziende si dovranno rapportare non più con le banche, ma con i servicer e i titolari a cui le banche hanno ceduto i crediti.

Si tratta naturalmente di interlocutori diversi, con ogni difficoltà che può derivarne.

Ancora, è opportuno se non indispensabile conoscere le dinamiche che accadono nel panorama bancario italiano e internazionale. Un esempio su tutti può essere l’acquisizione di Ubi Banca da parte di Intesa San Paolo.

L’antitrust ha portato Intesa a cedere numerosi sportelli bancari a BPER Banca, diventato in pochi mesi il terzo gruppo bancario del Paese.

Ora, se l’impresa ha un fido in banca Intesa e uno in BPER Banca la domanda sorge spontanea: potrà chiedere e ricevere ancora gli stessi affidamenti? Quali regole dovrà considerare e seguire?

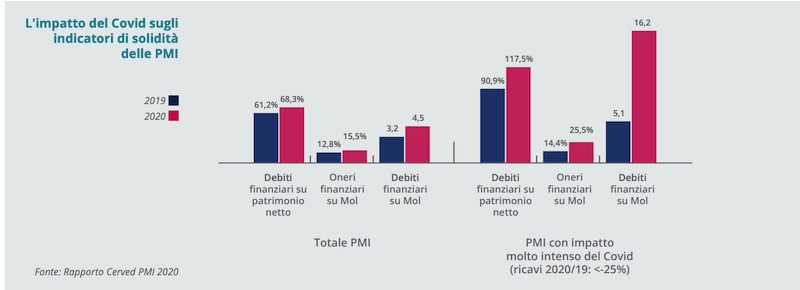

Infine, secondo il Rapporto CERVED PMI 2020, “Il livello di resilienza acquisito dalle PMI fino al 2019 renderà mediamente sostenibili gli indici di solidità finanziaria e patrimoniale, attesi comunque in deterioramento. Il leverage crescerà dal 61% al 68%, mentre il rapporto tra oneri finanziari e Mol crescerà dal 12,8% al 15,5%. Nonostante questo balzo, entrambi gli indici rimangono ben al di sotto dei livelli del 2007. Solo il rapporto tra debiti finanziari e Mol, che crescerà da un multiplo di 3,2 a uno di 4,5, sarà oltre la soglia del 2007, a causa del crollo della redditività lorda e del maggiore ricorso delle PMI ai debiti”.

Come fa la banca a valutare l’impresa?

La Centrale dei Rischi consente un monitoraggio mensile, permette di presidiare le informazioni in essa presente e apre le porte al confronto interno all’impresa, in uno scambio di trasparenza reciproca.

La banca valuta il merito creditizio ricevendo dati aggregati e sintetici, mentre l’azienda ottiene dati disaggregati e completi.

Si tratta di dati sicuramente criptici, ma esaustivi.

Ecco che, a partire da questa analisi, l’impresa può disporre di molti dati, analizzabili in maniera andamentale attraverso il software Crexpert®, che soddisfa la necessità di avere dati e informazioni relativi alla situazione bancaria di un’azienda dalla Centrale dei Rischi.

Il software offre un report chiaro ed esaustivo, contenente lo scoring e il punteggio che servono a valutare in tempo reale la propria situazione.

Trasparente e intuitivo, il report presenta dati comprensibili a tutti, anche agli operatori non qualificati, che insieme all’imprenditore possono utilizzarli per prendere le decisioni più interessanti per il benessere di impresa.

L’articolo è frutto dell’intervento di Andrea Isacchi, Owner e CEO di CrExpert, al webinar organizzato dal’Associazione Nazionale Commercialisti “Dal Credito alla Liquidità”